La loi 2023-1107 du 29 novembre, concernant le partage de la valeur au sein de l’entreprise, est entrée en vigueur le 1er décembre 2023.

Cette loi vient modifier les régimes existants d’épargne salariale (participation, intéressement, plans d’épargne et AGA), réformer la prime de partage de la valeur (PPV) et créer des nouveaux dispositifs de “partage de la valeur”.

Modification des régimes existants

- Participation intéressement

Il est désormais possible de verser des avances sur prime pour l’intéressement et la participation.

Vous pouvez maintenant fixer un salaire plancher et/ou un salaire plafond.

- Plan d’épargne salariale et d’épargne retraite (attente du décret)

A compter du 1er juillet 2024, les règlements des plans d’épargne d’entreprise (PPE) et d’épargne retraite d’entreprise (PERECO) devront proposer au moins un fonds d’épargne dite “verte”.

- Actionnariat salarié

La loi sur le partage de la valeur vient assouplir les conditions d’attributions gratuites (AGA) et élargir les possibilités d’AGA aux mandataires sociaux au sein d’un groupe de sociétés.

Réforme de la prime de partage de la valeur (PPV)

Pour rappel, la PPV est facultative. Son montant peut être le même pour tous ou être modulé selon les bénéficiaires en fonction de critères, qui peuvent être combinés entre eux :

– La rémunération

– Le niveau de classification

– L’ancienneté dans l’entreprise

– La durée de travail prévue au contrat

– La durée de présence effective pendant l’année écoulée

Nouveautés !

Depuis décembre 2023, il est désormais possible de verser deux PPV par année civile, en un ou plusieurs versements. La PPV pourra être affectée, en toute ou partie, à un plan d’épargne salariale ou à un plan d’épargne retraite d’entreprise. Un décret fixera les modalités.

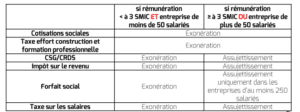

Dans les entreprises de moins de 50 salariés, l’exonération de CSG-CRDS et d’impôt sur le revenu est prolongée jusqu’au 31 décembre 2026.

Les limites des exonérations sociales et fiscales demeurent toutefois les mêmes :

– 3000€ / bénéficiaire et par année civile

– Ou 6000€ / bénéficiaire et par année civile pour les employeurs mettant en œuvre à la date de versement de la prime ou ayant conclu au titre du même exercice que celui du versement de la prime :

- Un accord d’intéressement, pour les employeurs soumis à l’obligation de mise en place de la participation

- Un accord d’intéressement ou de participation, pour les employeurs non soumis à cette obligation.

Même dans le cas où la prime n’est pas imposable, elle est incluse dans le montant du revenu fiscal de référence du bénéficiaire et prise en compte dans la base des ressources pour le calcul des prestations sociales.

Nouveaux dispositifs de partage de la valeur

- Mise en place obligatoire d’un mécanisme de partage de la valeur

Pour les entreprises employant de 11 à 50 salariés en cas de réalisation d’un bénéfice net correspondant au moins à 1% du chiffre d’affaires pendant 3 exercices consécutifs.

Elle s’appliquera à partir du 1er janvier 2025

- La mise en place d’une expérimentation de partage de la valeur prévue dans le secteur de l’économie sociale et solidaire

Pour les entreprises employant au moins 11 salariés qui ont un résultat excédentaire au moins égal à 1% de leurs recettes pendant trois exercices consécutifs.

- Négociation obligatoire sur le partage de la valeur en cas d’augmentation exceptionnelle du bénéfice net :

Pour les entreprises employant au moins 50 salariés et dotées d’un délégué syndical.

L’entreprise devra négocier sur ce qu’elle entend par “augmentation exceptionnelle du bénéfice net fiscal de l’entreprise” et fixer les modalités de partage de la valeur en découlant.

Les négociations doivent être ouvertes avant le 30 juin 2024

- Mise en place facultative d’un plan de partage de la valorisation de l’entreprise (PPVE) (décret à paraître)

Pour toutes les entreprises qui le souhaitent et par accord d’entreprise.

N’hésitez pas à vous rapprocher de nos juristes en droit social pour plus d’informations !